如果你了解过 Uniswap V2,你一定知道它最大的优点是“完全自动化”,最大的问题也是“完全自动化”。资金一旦进入,都会机械地分布在从0到∞的整个价格区间。

这本来很公平,却非常低效:

大多数时间,资产都在远离市场价格的位置“睡觉”,没有人交易到那里,也不产生手续费。

于是,Uniswap V3 提出一个革命性的概念:集中流动性(Concentrated Liquidity)。

它让 LP 可以把资金“集中”在自己认为合适的价格范围内,让“活钱干活”。

一、什么是集中流动性:背景与要解决的问题

去中心化交易合约 Uniswap 采用自动做市商(AMM)模型,用户无需挂单,也无需寻找对手方,只要向池子中注入两种代币,就可以成为流动性提供者。这种模式非常简洁,但也带来了一个不易察觉的问题:大部分流动性并没有发挥作用。

为了说明这一点,我们需要先回顾 Uniswap v2 的机制。

1. 传统 AMM:恒定乘积与“全价格区间”

在 v2 的恒定乘积模型中,交易池中维持一个恒定公式:

x · y = k

这里的 x 和 y,是池中两种资产的数量,k 是常数。无论市场价格如何波动,这个公式总是成立。

但这个模型隐含一个设定:池子的流动性分布在从 0 到 ∞ 的整个价格范围上。理论上无论价格涨到多高、跌到多低,这个池子都“准备好”提供流动性。

问题是:真实市场的价格从来不会走到 0 或无穷大。

换句话说,流动性被被动地散布在一个几乎永远用不上的超级宽区间里。

2. 流动性利用率的问题

如果流动性分布在一个过大的范围上,会造成一个非常直接的后果:

绝大部分资金是在“睡觉”。

现实中,价格通常在一个较窄范围内波动,因此真正参与交易的,只是这个范围以内的资金。而其他资金只是静静地躺着,却仍然需要占用资本。

于是就出现两个影响:

- 对交易者来说,主动成交的深度有限,滑点高;

- 对 LP 来说,明明投入很多资金,收益却并不成比例。

换句话说:

资金利用率低。

3. 为什么需要集中流动性

Uniswap 在 v3 版本提出集中流动性(Concentrated Liquidity),核心思想非常直接:

流动性应当放在实际会发生交易的价格区间里。

如果价格长期在一个区域波动,那 LP 就可以把流动性集中在这个区域,不再浪费在可能根本不会出现的极端价格上。

这样带来的效果是显著的:

- 同样的资金,提供更深的流动性

- 对大额交易的价格冲击减小

- 手续费收入提高

这实际上把 AMM 从“广泛分布”改成了“局部有效分布”。

4. 集中流动性的定义

严格来说,集中流动性是指:

LP 只在自己设定的价格区间 \([P_{lower}, P_{upper}]\) 内提供流动性,一旦价格超出范围,就不再参与交易,也不再赚费。

这意味着,每一个 LP 不再是一个简单的资金池,而变成一个“带有条件的流动性头寸”。

从合约的角度看,是把一个大池子拆成很多小区间,把流动性分别放入这些区间,交易发生在哪个区间,哪个区间的 LP 就得到手续费。

5. 它解决的到底是什么问题

如果用一句话概括:

用同样的资本,获得更高的有效深度。

但具体来说,它带来三项核心改进:

- 提高资本效率

- 降低滑点

- 提高 LP 的费收益率

这些优点都来自同一个事实:流动性终于可以集中,而不是无边界地稀释。

6. 但它并不是免费的优化

集中流动性并没有改变 AMM 的基本逻辑,而是引入一个新的维度:价格区间。

这让 LP 的岗位变得更像需要判断价格趋势的“策略性角色”。因此,集中流动性同时带来了一个新的风险:

- 如果价格突破区间,头寸会变成单边资产,并停止产生收益。

为了获得更高的收益,需要承担更多管理与判断成本。这是一种典型的“收益与风险互换”关系。

二、集中流动性是如何运行的

1. 提供流动性需要输入什么

假设我们向 ETH/USDC 池子提供流动性,合约会要求我们输入:

-

币对:ETH / USDC

-

价格区间

- lower price 例:2000 USDC/ETH

- upper price 例:3000 USDC/ETH

-

想提供多少 ETH 或多少 USDC

也就是说,我们其实是在告诉合约三件事:

- 我想参与 ETH / USDC 交易对的做市

- 在 2000~3000 这个区间

- 我愿意提供多少币

2. 需要提供什么代币

假设当前 ETH/USDC 价格是 2500,那么系统判断为:

2000 < 2500 < 3000

也就是“价格在区间内”。

这个判断非常重要,因为它直接影响我们需要提供的资产结构:

三种情况

| 当前价格 | 需要提供 |

|---|---|

| 在区间内 | 需要同时提供 ETH 和 USDC |

| 当前价格低于区间 | 只会用到 USDC |

| 当前价格高于区间 | 只会用到 ETH |

为什么会这样?它不是策略,而是数学决定的:AMM 会在不同价格状态下,自动将持仓偏向一种资产,这由模型决定,不是策略行为。

简单地理解就是,物以稀为贵。当价格较低时,交易池需要更多的 USDC,当价格较高时,交易池需要更多的 ETH。

3. 理解流动性

虽然我们给的是资产(ETH/USDC),但合约内部记录的是一个抽象量 L(流动性单位)。

理解要点:

- 我们投入的是资产

- 合约记录的是 L

- 我们未来赚的钱与 L 成正比

更直观说:

L 就像我们在这个价格区间的“份额大小”。

而 ETH / USDC 的数量,会随着价格变化自动调整。

4. 价格区间离散化

我们给的区间是连续价格(比如 2000→3000),但合约内部用 tick 记录价格。

合约会把它们转成:

- \(tick_{Lower}\)

- \(tick_{Upper}\)

tick 是一个离散价格,用来标记区间边界。

这一步之后,合约会为这个区间范围增加相应的流动性,实际记录方式为只记录边界状态:

- 在 \(tick_{Lower}\) 位置把流动性 +L

- 在 \(tick_{Upper}\) 位置把流动性 -L

这样,当前活跃的流动性等于所有当前价格以下的净流动性之和:

\[ activeLiquidity = \sum (netLiquidity < \text{current tick}) \]比如 \(tick_{Lower}=100\), \(tick_{Upper}=200\),合约会记录为

netLiquidity[100] += 10

netLiquidity[200] -= 10

如果当前价格 tick 是 150,那么 activeLiquidity 等于所有 tick < 150 的 netLiquidity 之和,也就是10

如果当前价格 tick 是 205,那么 activeLiquidity 等于所有 tick < 205 的 netLiquidity 之和,也就是0

所以,当价格穿过这些 tick 时,系统就知道应该在什么时候开始、什么时候结束使用我们的流动性。

为什么在存储区间时,要对价格进行离散处理?

如果用线性划分,当 ETH/USDC 的价格在 2000~3000 区间时,简单切 1000 段,每段 1USDC,当然可以,看起来也很自然。

但是如果价格区间变为 0.2~0.3 或者更低呢?还是按照切 1000 段,就会导致每段区间过小,整体刻度是极不均匀的。

而且真实情况下,不同代币的价格可能跨越几个数量级,从 0.0000001 到 10000000 都可能,因此也无法为所有的币统一刻度。

如何进行离散处理呢?

我们设定每个刻度对应的价格是前一个刻度对应价格的固定倍数 \(r\),那么对于tick+1刻度的价格 \(P_{tick+1}\) 有以下公式

\[ P_{tick+1} = P_{tick} \times r \]

由此就很容易推导出以下公式

\[ P_{tick} = P_0 \times r^{tick} \]

如果设定初始值 \(P_0=1\),常量 \(r=1.0001\),则可以得到

\[ P_{tick} = 1.0001^{tick} \]

这意味着每次 tick 移动,价格变 0.01%。

现在我们就可以将任意价格使用tick表示

\[ tick = log_{1.0001}P \]

比如

\(P=0.25\) 对应的 \(tick\approx-13864\)

\(P=2500\) 对应的 \(tick\approx78244\)

那么我们的均匀刻度就设计好了,它可以适用于任意价格的代币(只要价格不是负数🤪)

5. 保存流动性状态

当我们添加流动性时,系统会给我们分配一个 NFT,它记录:

- 选择的区间(2000~3000)

- L 的大小

- 已经累计能够领取的手续费

- 后续计算手续费需要用到的当前 fee 状态

因此:

做市行为不再是池子的一部分,而是一个 NFT 记录的独立头寸。

6. 持仓变化

当价格在区间内:

- 同时持有 ETH 和 USDC

- 随着交易发生,两者互相转换

- 参与撮合并赚手续费

如果价格跌破 2000:

- 头寸会变成全部 USDC

- 不再参与做市,也停止赚手续费

如果价格突破 3000:

- 头寸会变成全部 ETH

- 同样退出做市

换句话说:

ETH 涨,头寸更偏 ETH;ETH 跌,头寸更偏 USDC。

这个行为不是策略,而是 AMM 自动完成的结果。

7. 手续费结算

交易发生在区间内(2500在内),就会累积手续费。合约内部会把手续费累计到该区间的 feeGrowth 中。

提现时合约会做两件事:

- 返回当前持仓(可能是 ETH+USDC,可能是单币)

- 返回累计所得手续费

不需要手动领,提现时自动结算。

三、主要公式推导

1. 官方白皮书

v2链接: https://docs.uniswap.org/whitepaper.pdf

v3链接: https://app.uniswap.org/whitepaper-v3.pdf

v4链接: https://app.uniswap.org/whitepaper-v4.pdf

2. 基础公式

虚拟资金池曲线(交易模型)

\[ x \times y = k \tag{1} \]流动性

\[ L = \sqrt{xy} \tag{2} \]价格

\[ P = \frac{y}{x} \tag{3} \]有效资金池曲线

\[ (x+\dfrac{L}{\sqrt{p_{b}}})(y+L\sqrt{p_{a}})=L^{2} \tag{4} \]2. 有效资金池曲线推导

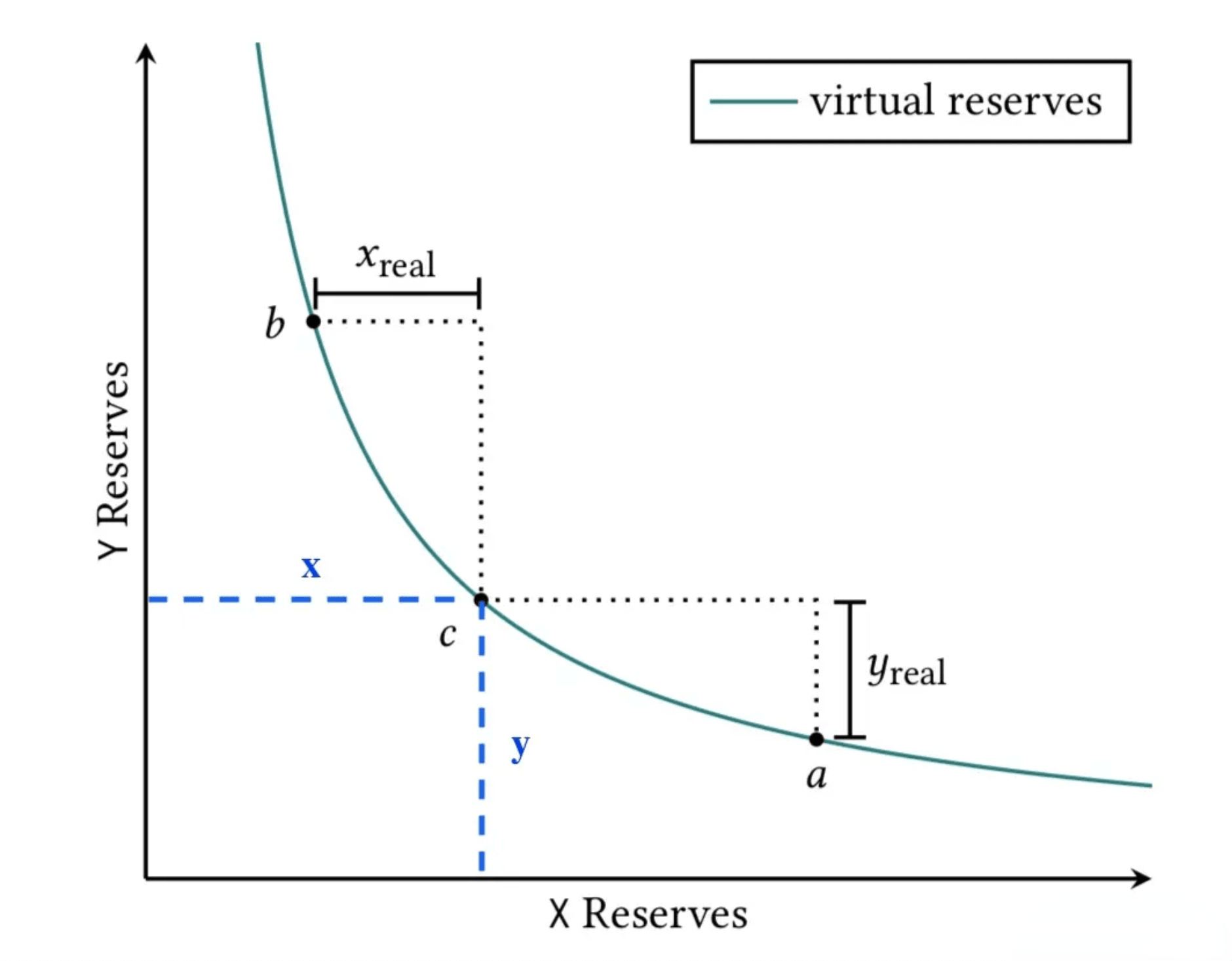

根据上图1所示,当前价格在 c 点,假设实际价格的波动范围为 [a,b]

那么当价格从 c 点向 a 点滑动时,资金池的消耗最大为 \(y_{real}\) ,同理,当价格由 c 点向 b 点滑动时,资金池的消耗最大为 \(x_{real}\)

因此,理论上只需要提供 \(x_{real}\) 和 \(y_{real}\) 就够了,其余的资金是永远都用不上的,这也说明了为什么xyk基础模型的资金利用率低

那么问题来了,实际有效的资金池曲线应该是什么样的呢?

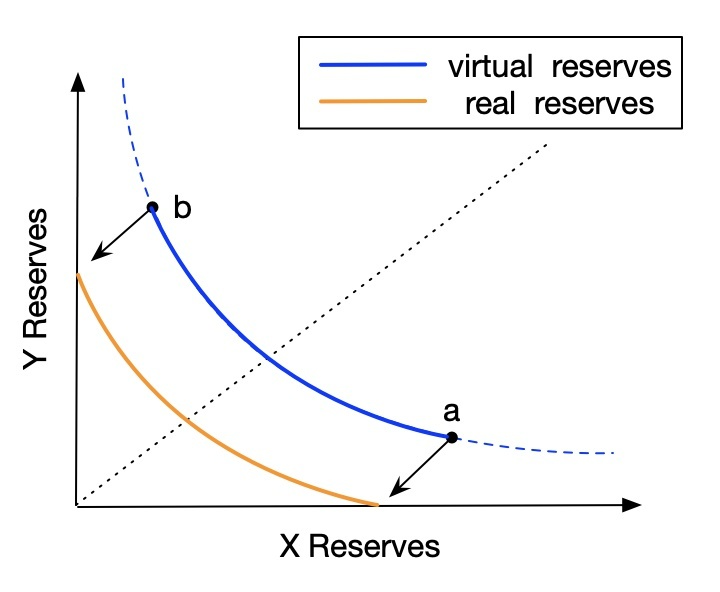

如上图2所示,我们开始推导这个有效资金池曲线公式

\[ L^2 = xy \\ P = \frac{y}{x} \]对于攻读过初中数学学位的人来说,将等式两边相乘和相除就可以轻松推导出以下公式

\[ \begin{aligned} x=\dfrac{L}{\sqrt{P}} \\ y=L\sqrt{P} \tag{4} \end{aligned} \]由图1可知

\[ x=x_{real}+x_b \\ y=y_{real}+y_a \]代入公式 (1) 的 xyk 模型可得

\[ (x_{real}+x_b)(y_{real}+y_a)=k=L^2 \]再根据公式 (4) 将 \(x_b, y_a\) 替换可得

\[ (x_{real}+\dfrac{L}{\sqrt{P_{b}}})(y_{real}+L\sqrt{P_{a}})=L^{2} \]这就是最终的有效资金池曲线了

3. 计算流动性变化

我们提供流动性后,合约开始进行各种交易行为,那么要如何计算当前我们提供的流动性中资产是如何分配的?

根据上面的公式(4):

\[ \begin{aligned} x=\dfrac{L}{\sqrt{p}} \\ y=L\sqrt{P} \tag{4} \end{aligned} \]令:

\[ \begin{aligned} S = \sqrt{P} \end{aligned} \]则:

\[ \begin{aligned} x=\dfrac{L}{S} \\ y=LS \end{aligned} \]因为 L 不变,对 S 求微分:

对 x:

\[ x = \frac{L}{S} \Rightarrow dx = -L \frac{1}{S^2} dS \]对 y:

\[ y = L S \Rightarrow dy = L dS \]所以有两条很重要的微分关系:

\[ dx = -L \frac{1}{S^2} dS,\qquad dy = L dS \]假设一个 LP 的有效价格区间是:

- 下界价格:\(P_a\),对应 \(S_a = \sqrt{P_a}\)

- 上界价格:\(P_b\),对应 \(S_b = \sqrt{P_b}\)

只看 \(token_y\) 的变化

在区间内,S 从 (S_a) 增长到 (S_b) 时:

\[ dy = L dS \]对 S 从 (S_a) 到 (S_b) 积分:

\[ \Delta y = \int_{S_a}^{S_b} L, dS = L (S_b - S_a) = L(\sqrt{P_b} - \sqrt{P_a}) \]这就是 在整个 \([P_a, P_b]\) 区间里对应的 \(token_y\) 数量:

\[ amount_y = L(\sqrt{P_b} - \sqrt{P_a}) \]只看 \(token_x\)的变化

对 \(token_x\):

\[ dx = -L \frac{1}{S^2} dS \]注意: x 和 S 方向相反(价格上升 → \(token_x\) 减少), 我们要的是区间内总共的 \(token_x\) 数量,取绝对值来算:

\[ \Delta x = \int_{S_a}^{S_b} L \frac{1}{S^2} dS \]计算:

\[ \int \frac{1}{S^2} dS = -\frac{1}{S} \]所以:

\[ \Delta x = L\left[-\frac{1}{S}\right]_{S_a}^{S_b} = L\left(-\frac{1}{S_b} + \frac{1}{S_a}\right) = L\left(\frac{1}{S_a} - \frac{1}{S_b}\right) \]代回 \(S = \sqrt{P}\):

\[ amount_x = L\left(\frac{1}{\sqrt{P_a}} - \frac{1}{\sqrt{P_b}}\right) \]这就是 \(token_x\) 的区间公式。

上面推导的是整个 \([P_a, P_b]\) 区间的总 x/y。 但实际情况取决于当前价格 (P) 在区间里的位置:

情况 A:当前价格在区间内部(\(P_a < P < P_b\))

这时的头寸是“部分在 token0,部分在 token1”:

-

对 \(token_x\),有效区间是 [P, Pb] (高价端还没被换走的 \(token_x\))

\[ amount_x = L\left(\frac{1}{\sqrt{P}} - \frac{1}{\sqrt{P_b}}\right) \] -

对 \(token_y\),有效区间是 [Pa, P] (从下界到现在已经变成 \(token_y\) 的部分)

[ amount_y = L(\sqrt{P} - \sqrt{P_a}) ]

情况 B:价格低于区间(\(P \le P_a\))

还没开始“向上走”,流动性全部在 \(token_x\) 形态:

\[ amount_x = L\left(\frac{1}{\sqrt{P_a}} - \frac{1}{\sqrt{P_b}}\right) \\ \quad amount_y = 0 \]情况 C:价格高于区间(\(P \ge P_b\))

已经“完全向上走完”,全部变成 \(token_y\):

\[ amount_x = 0 \\ \quad amount_y = L(\sqrt{P_b} - \sqrt{P_a}) \]4. 计算实际交易价格

我们已经知道了交易原理和基本公式,那么当我们准备通过交易池兑换代币时,因为我们投入的资产也会影响交易池的资产比例,\(P=\dfrac{y}{x}\) 只是理论价格,那么应该如何计算实际交易价格呢?比如说1个 ETH 能换多少 USDC ?

当我们往池子里投入 \(\Delta x\) 个 ETH 时,池中的 USDC 会减少 \(\Delta y\),对应的价格也会从 \(P_0\) 下跌到 \(P_1\),于是有以下关系

\[ \begin{aligned} \Delta x &= L\left(\frac{1}{\sqrt{P_1}} - \frac{1}{\sqrt{P_0}}\right) = L\left(\frac{1}{S_1} - \frac{1}{S_0}\right) \Rightarrow S_1 = \frac{1}{\dfrac{\Delta x}{L} + \dfrac{1}{S_0}} \\ \Delta y &= L(\sqrt{P_0} - \sqrt{P_1}) = L(S_0 - S_1) = L\left(S_0 - \frac{1}{\dfrac{\Delta x}{L} + \dfrac{1}{S_0}}\right) \end{aligned} \]其中,L为当前区间的流动性。

如果交易量很大、会跨 tick,就把区间拆成多段,对每一段用同样的方法算一段,然后把每一段的 Δy 累加起来即可。